VOL.1

マイホームのメリットとは?

「老後の対策」と「万が一の対策」のために。

最良のライフプランニングがあります。

超高齢化社会に生きる私たちは、「寿命が長くなり」、

「老後に受給できるお金が足りない」という大きな不安と課題を抱えています。

このような現実から、今、「老後にそなえてマイホームを持つ」という方が非常に増えています。

LifeGateは家づくりを通し、「老後の安心」と「豊かな人生」のためのライフプランをご提案します。

マイホームが、あなたの「老後」と「万が一」を守る。

それには、しっかりとした理由があります。

-

1.

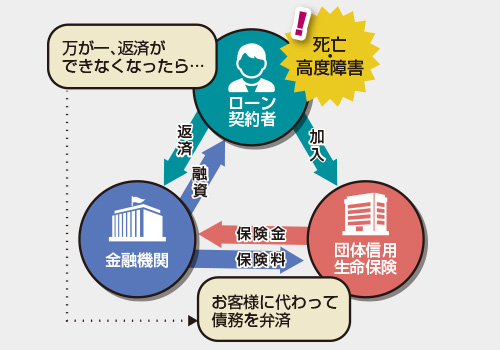

「万が一のリスク」を解決する、

団体信用生命保険。住宅ローンに付帯する団体信用生命保険により、万が一のことがあっても住宅ローンはゼロ円に。それだけでなく、今までの掛け捨ての生命保険を貯蓄型に切り替えるなど、家計の見直しも同時にでき、老後への対策も可能に。

-

2.

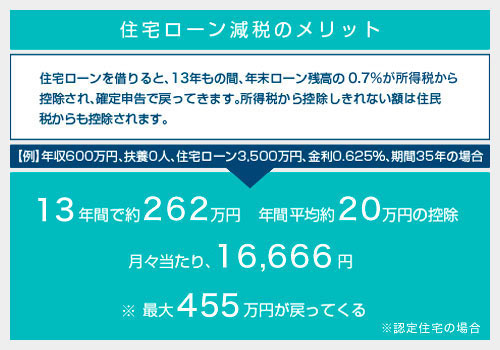

長期の節税で家計の負担を軽減できる、

住宅ローン減税。住宅ローン減税とは、住宅ローンを利用してマイホームを購入した人が受けられる国の補助制度です。13年間にわたり「所得税」と「住民税」を節税できる仕組みにより、家計の負担を大幅に軽減できます。

-

3.

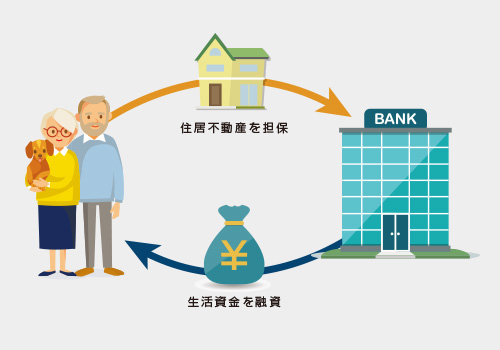

老後資金が確保できる仕組み、

リバースモーゲージ。マイホームは資産となるため、家を担保にして老後資金にできるリバースモーゲージが可能となります。老後に現金を得られる仕組みを利用できるため、マイホームを持つことで老後に備えて貯金をしていることと同一の“安心”があります。

超少子高齢化社会による、「老後のお金」への不安。

その解決策が、ここにあります。

年金受給の先送りや医療費負担の増加、退職金の見直し、といった「老後のお金」への不安。こういった数々の不安に対する解決策があります。国や会社が老後を守ってくれる、という時代は過ぎ、LifeGateは「自分の将来は自分で守る」という考え方を基にした、ライフプランニングが必要だと考えます。

-

「年金」を解決する

現在、年金は65歳から支給されています。しかし、今後は67歳、70歳…と支給開始年齢がますます遅れていくと言われており、さらに受給額も将来的に半額以下に減るとも予測されています。マイホームがあることで、老後の家賃が不要となり、住居費の負担が大幅に減ります。年金の不安に対して、私たちが今できる“確実な対策”が「マイホーム」を確保しておくことです。

-

「退職金」を解決する

退職金制度を設けない会社が増加しており、制度があったとしても昔に比べると目減りしている傾向に…。退職後の資金は、働いているうちに準備しておく必要があります。早い時期にマイホームを確保しておくことで、賃貸よりも月々の出費が大幅に軽減されるため、貯蓄の余裕ができます。退職金に対する不安への”対策”は、今から、誰でも始められます。

-

「貯蓄」を解決する

老後のお金を確保するために、投資を始めようと考える方は多くいらっしゃいます。何をするにも、必要になるのは「資金」です。月々の固定費で最も多い割合を占めるのは、住居費。これを「家賃」から、「住宅ローン」に見直すことで、月々の出費を軽減でき、貯蓄できる仕組みを構築できます。また、「家賃」は、どんなに支払っても自分のものにはなりませんが、「住宅ローン」は完済すれば、マイホームが自分の資産として残ります。

貯蓄を増やすモデルケース

-

Aさんのケース

AさんFAMILY(夫:27歳・会社員 妻:26歳・会社員)

世帯年収600万円、2LDK、家賃7万円の賃貸アパートにお住まい。3,500万円の一戸建てを試算したところ、月々の固定支出が、賃貸の時に比べて、12,199円安くなることがわかりました。

3,500万円 金利0.625% 35年ローンでの試算

現在(2LDK)

- 家賃

- 70,000円

- 生命保険

- 10,000円

- 20,000円

- 月々

- 100,000円

住宅購入後(4LDK)

- 住宅ローン

- 92,801円

- 団体信用生命保険

- 0円

- 0円

- 月々

- 92,801円

-

Bさんのケース

Bさん(25歳・会社員・SINGLE)

年収400万円、2DK、家賃6万円の賃貸アパートにお住まい。3,000万円の一戸建てを試算したところ、月々の固定支出が、賃貸の時に比べて、10,456円安くなることがわかりました。

3,000万円 金利0.625% 35年ローンでの試算

現在(2DK)

- 家賃

- 60,000円

- 生命保険

- 10,000円

- 17,500円

- 月々

- 87,500円

住宅購入後(4LDK)

- 住宅ローン

- 79,544円

- 団体信用生命保険

- 0円

- 0円

- 月々

- 79,544円

まとめ

~マイホームを持つべき5つの理由~

未来は、自分で守る。

「マイホームを持つ」という、選択。

-

老後の住居の確保

超少子高齢化を迎える日本では、老後のお金(年金・退職金等)の確保がむずかしい状況です。住居を確保しておくことで、老後の住居費を大幅に減らすことができるだけでなく、賃貸に比べ追い出される心配がなくなります。

-

「万が一」対策が万全になる

住宅ローンに付帯される団体信用生命保険の仕組みにより、家計を支える世帯主に「万が一」のことがあっても、住宅ローンはゼロに。

これにより、掛け捨ての生命保険を貯蓄型に切り替えるなど、家計の見直しを図ることもできます。 -

防犯・防災対策がとれる

耐震性・耐久性・安全面のどれをとっても、賃貸より一戸建ての方が安心です。地震に強く、長持ちする住まいは、小さなお子さまをはじめ、大切なご家族の命を末永く守り抜きます。

-

快適環境

新しく広々とした空間、隣室の生活音からの開放、高性能のキッチンで家事の手間がかからない、など、一戸建ては賃貸に比べ、住環境がはるかに優れています。日々の暮らしのレベルが、大きく変わります。

-

老後の資金対策

住宅ローンを完済すればご自身の資産になります。リバースモーゲージで老後資金を確保できるため、マイホームを持つことは貯蓄をしていることと同じと言えます。又、節税などにより、月々の出費は賃貸よりも大きく軽減できるため、貯蓄も可能となり将来にそなえることができます。

VOL.2

知っておくべき住宅購入の知識とは?

住宅ローンは4つの特性があります

~この知識が最良のタイミングでマイホームを購入するポイントになります~

マイホームは一生に一度のお買い物です。価格が大きいため、

住宅ローンの知識とタイミングをしっかり知っておくことで、

月々の支払いを抑えた住宅購入ができます。

住宅を購入するなら、まさに「今」。

今なら、価格を抑えられる“仕組み”があります。

-

住宅市場価格が安い

景気が良い時期に比べ、景気が低迷している時期は、マイホームを持つのに最も適しています。

-

金利が低い

バブル期の住宅ローンの金利は8%、対して今は0.625%の金利を利用できます。

-

国の制度により、

減税・補助金を受けられます「住宅ローン減税」による13年間の節税や、補助金など、国の補助制度を最大限に利用できます。

対象者:消費税10%が適用される新築・中古住宅の取得、リフォームで2020年12月末までに入居した方

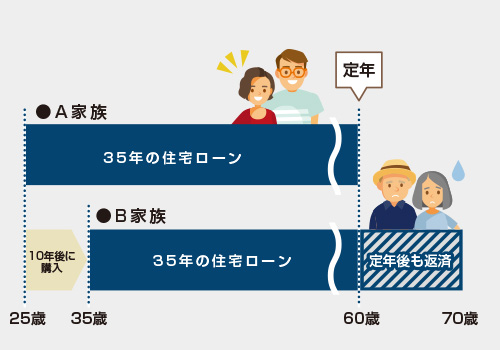

「マイホームは25歳が買いどき」!?

できるだけ早く買うことで、老後にゆとりをつくる。

LifeGateは、「マイホームを検討するなら、できるだけ早い時期に」というライフプランを提案しています。

後の安心に確実にそなえるためには、25歳での購入がベスト。それにはちゃんとした理由があります。

-

理由1

定年までにローン完済ができるできるだけ早い時期からローン返済を開始することで、定年までに無理なく「ローン完済」が可能です。老後の「年金受給の先送り」や「受給の減額」に備えることができます。

-

理由2

30代後半からはローン審査通過の

ハードルが上がる住宅ローンの審査は基準が厳しく、「健康であること」も重要な条件のひとつです。病気へのリスクが高くなる30代後半から、ローン審査が通過しにくくなる傾向があります。

年齢を重ねてからのご購入も、

LifeGateにお任せください!

住宅ローン返済が「60歳を越えてしまう…」という方でも、ご安心ください。

LifeGateなら、60歳以降のフォローアップも含めたライフプランの設計が可能です。

フラット35を利用したライフプランとは?

- 契約社員だから

マイホームをあきらめている方 - 自営業だから

マイホームをあきらめている方 - 低所得だから

マイホームをあきらめている方 - 過去の金融事故等で

マイホームをあきらめている方 - 勤続年数が短くて

マイホームをあきらめている方 - 転職後の収入減や、残業の有無で

収入のばらつきがあるなど

お支払いに不安がある方には、

月々の返済プランを固定できるフラット35もおすすめです。

弊社LifeGateではお客様の状況内容にあった住宅ローンのご提案をします!

まとめ

~知っておくべき住宅ローンの4つのルール~

住宅ローンは4つの特性があります。

-

金利

今は0.625%の金利が利用でき、住宅購入は非常に検討しやすいタイミングです。今後金利が上がり、総額が上がってしまうと、検討したくても検討が難しい状況に…。住宅の購入は、金利が低いうちに検討するのがベストです。

-

年齢

なるべくお若いうちに検討し、60歳までにローン返済を終わらせることで、年金の「受給額が低くなる」「受給期間が短くなる」といった老後に対策をとることができます。

-

健康

住宅ローンに付帯する団体信用生命保険には加入条件があり、健康ではないと住宅ローンは利用できないのです。つまり、住宅ローンを利用しての住宅購入は、今、健康であるタイミングで検討することが重要になってきます。

-

補助制度

今は「ローン減税」や各種補助金など国の補助制度を存分に享受できます。こういった制度は常にあるわけではありませんので、今は、住宅購入に最も適していると言えます。

一人ひとりにあわせた“ライフプランニング”。

それが、LifeGateの使命です。

一人ひとりのライフスタイルやご要望にあった、オーダーメイドのライフプランで、

あなたにとって最良の将来設計を一緒にしていきます。

LifeGateなら、ローンの組み換えが可能です。

住宅ローンを若い時期に組んだ方へは、ローンの借り換え・組み換えのプランをご案内できます。

月々の固定費をどうやって下げられるかなどすべてにおいてプランニングいたします。